华为发债80亿!

2025-03-31 12:12:40 EETOP3 月 31 日消息,据上海清算所官网披露信息,3月18日及3月24日,华为投资控股有限公司发布了两期超短期融资券,分别融资40亿元,共 80 亿元。

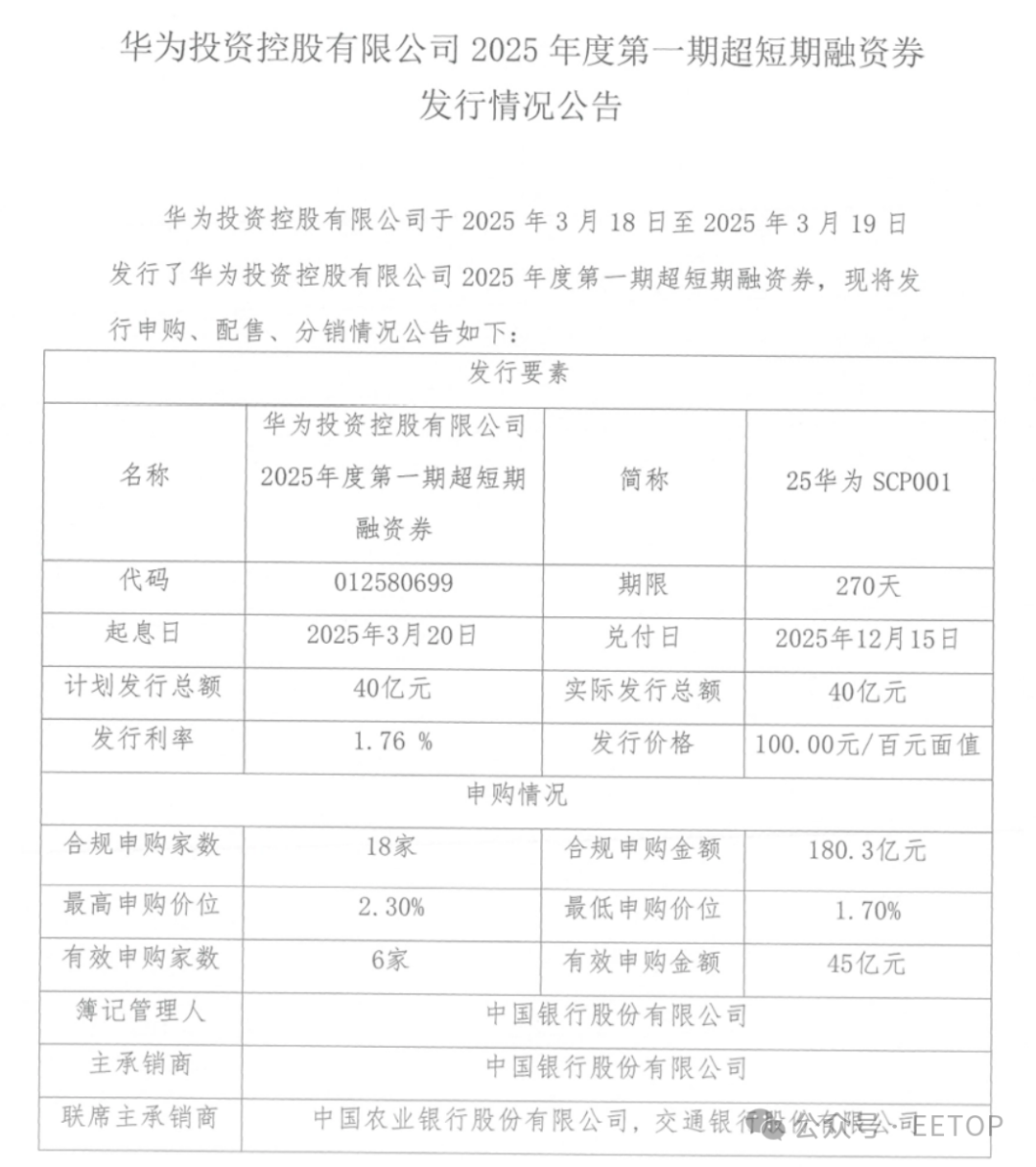

第一期发行简称为“25华为SCP001”,代码为“012580699”,期限设定为270天,起息日为2025年3月20日,兑付日定于2025年12月15日。发行利率为1.7600%,发行价格为100.00元/百元面值。

第二期发行简称为“25华为SCP002”,代码为“012580748”,期限设定为268天,起息日为2025年3月26日,兑付日则定于2025年12月19日。计划发行总额与实际发行总额均为40亿元,发行利率为1.70%,发行价格为100.00元/百元面值。

很多人奇怪,财大气粗的华为为何要发债?

关于发债的问题,华为早在2020年就回应称:“华为一直坚持通过合理的融资布局,持续优化资本架构,以确保公司财务稳健。境内债券市场快速发展,目前市场容量全球第二,债券融资已成为重要的融资渠道之一。公司通过境内发债打开境内债券市场,将进一步丰富融资渠道,优化整体融资布局。华为公司运营所需要的资金主要来自于企业自身经营积累、外部融资两部分,以企业自身经营积累为主,外部融资作为补充。公司经营稳健,现金流充裕。发债所获资金将用于持续聚焦ICT基础设施建设,为客户提供更好的产品解决方案与服务。”